Un impôt minimum pour les grands groupes est attendu depuis longtemps. Mais le projet actuel ne renforce pas le pouvoir d'achat de la population dans tous les cantons. Un NON au projet actuel permettra de trouver une nouvelle solution plus équitable.

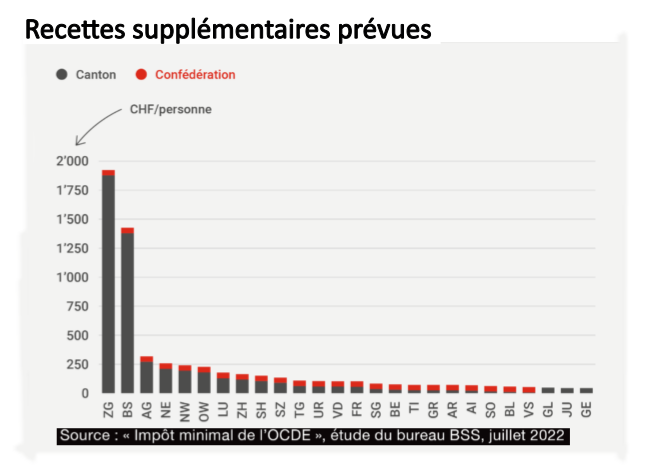

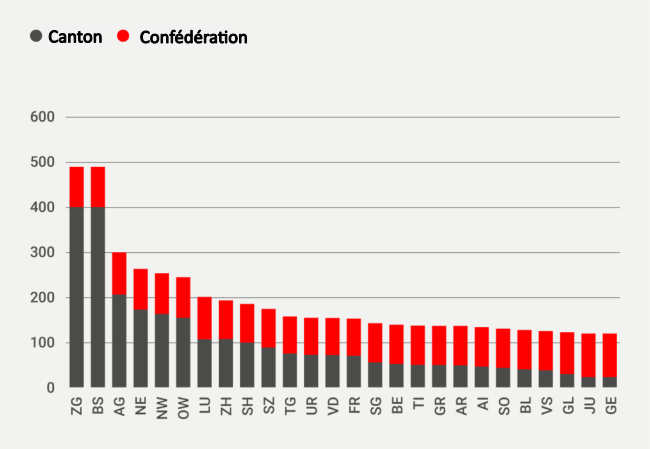

La grande majorité de la population ne profite pas des recettes supplémentaires issues du projet de l’OCDE. En effet, les recettes ne profitent qu’aux cantons d’implantation des grands groupes, et c’est de loin le canton de Zoug qui en profite le plus : celui-ci a d’ailleurs déjà annoncé qu’il utiliserait cet argent pour réduire les impôts des plus riches.

Une répartition inéquitable et une concurrence fiscale dommageable.

Le canton de Zoug recevrait avec ce projet 9716 fois plus par personne que le canton de Genève. Cette injustice conduit au renforcement de la très néfaste concurrence fiscale entre les cantons. Le canton de Zoug a d’ailleurs déjà annoncé des baisses d’impôts pour les plus riches.

Au tour de la population !

Pendant des décennies, les impôts payés par la population ont servi à financer l’évasion fiscale des grandes entreprises mondiales. C’est enfin au tour de la population de profiter des retombées économiques, et non plus aux multinationales et aux gros actionnaires.

Un « non » conduira à un meilleur projet de mise en œuvre.

En cas de « non », le Parlement peut immédiatement décider d’un meilleur projet, qui profiterait à l’ensemble de la population et pas seulement aux plus riches dans quelques cantons. La population de 18 cantons, ainsi que la Confédération, bénéficieraient ainsi de recettes fiscales plus importantes.

Le canton de Zoug recevrait avec ce projet 9716 fois plus par personne que le canton de Genève. Pourquoi ?

La mise en œuvre suisse de l’impôt minimum pour les groupes est injuste, car les recettes ne sont pas réparties de manière équitable. C’est pourquoi surtout les cantons à faible fiscalité, où de nombreux groupes ont leur siège social, en profitent. Le canton de Zoug est favorisé parce que les plus grandes multinationales s’y sont installées, par exemple les groupes de négoce en matières premières Glencore et BHP ou le géant du ciment Holcim.

Que se passera-t-il en cas de non au projet raté de mise en œuvre de la réforme fiscale minimale de l’OCDE ?

Les partisans de l’actuelle « mise en œuvre de la réforme de l’OCDE » peignent le diable sur la muraille quant aux conséquences d’un non. Leurs propos sont peu crédibles. Presque personne ne s’oppose à l’introduction de l’impôt minimum de l’OCDE pour les grandes entreprises. Nous ne votons pas non plus sur une question de principe, mais pour savoir comment cet impôt minimum sera mis en œuvre en Suisse. En cas de NON, il n’y aura pas besoin de grands débats. Le PS, les Vert-es, les Verts libéraux et Le Centre s’étaient déjà mis d’accord au Conseil national sur une meilleure proposition de mise en œuvre pour toutes et tous, avant que la résolution du Conseil des États ne s’effondre sous la pression du lobby des multinationales. Cette proposition peut être mise en œuvre immédiatement le 19 juin. Le même texte constitutionnel peut être présenté une nouvelle fois, seule l’ordonnance devrait être adaptée. Celle-ci devrait contenir les éléments suivants :

Premièrement, les recettes supplémentaires prévues doivent être utilisées comme prévu à l’origine – autrement dit, en faveur de la population plutôt que des gros actionnaires et des grands groupes. La mise en œuvre actuelle est une arnaque née de la plume commune de l’ancien conseiller fédéral UDC Ueli Maurer et du directeur des finances zougois, l’UDC Heinz Tännler. Les deux ont fait en sorte que la totalité de la part fédérale (soit au moins 500 millions de francs) et la majeure partie des fonds cantonaux (soit au moins 1,5 milliard de francs) reviennent pratiquement directement aux groupes et à leurs actionnaires. Les cantons à faible fiscalité comme Zoug prévoient déjà de faire de généreux cadeaux fiscaux aux riches. Pour la part fédérale, c’est même inscrit dans la loi : elle ne peut être utilisée que pour la promotion économique. Le sens et le but de la réforme étaient pourtant de soulager la population. Le PS avait proposé d’affecter les recettes supplémen-taires au financement des crèches et à l’allègement des primes d’assurance-maladie. Les recettes supplémentaires générées par la réforme sont estimées jusqu’à 2,5 milliards de francs. Ce montant permettrait de financer TOUTES les primes des enfants et des jeunes en Suisse jusqu’à 18 ans, plus l’extension complète et prévue du financement des crèches au niveau fédéral.

Deuxièmement, nous pouvons adapter la répartition entre la Confédération et les cantons proposée par le PS, à savoir une répartition 50:50. La proposition actuelle veut que 75 % des recettes supplémentaires soient versées aux cantons. Plus précisément : principalement aux cantons à faible fiscalité. Cela passe complètement à côté des réalités de la politique financière. La ministre des Finances Karin Keller-Sutter prévoit des mesures de réduction massives au niveau fédéral à partir de 2024, notamment dans l’AVS, la formation, la culture, les transports publics et la coopération au développement. En revanche, de nombreux cantons nagent dans l’argent : une fois que 24 des 26 bouclements des comptes 2022 sont disponibles, ils affichent un bénéfice de 4,4 milliards (!) de francs.

Troisièmement, une répartition plus raisonnable des recettes entre les cantons nous permettrait de lutter contre la menace d’une intensification ruineuse de la concurrence fiscale. Le projet actuel aurait pour conséquence que plus de 40 % des recettes totales iraient à deux cantons seulement. C’est notamment le canton de Zoug, où les impôts sont les plus bas, qui en profiterait. Par exemple, les Zougois-es reçoivent 51 fois plus d’argent par habitant·e que les habitant·e·s du canton de Saint-Gall. Le PS et Le Centre avaient proposé ensemble de plafonner le versement aux cantons à 400 francs par habitant-e : sur la base de ce modèle, 16 cantons recevraient plus de recettes, alors que pour quatre autres rien ne changerait. Les cantons riches à faible fiscalité recevraient certes moins qu’avec la mise en œuvre actuelle, mais toujours au moins autant que tous les autres. Comme ces cantons disposent déjà de conditions très avantageuses (taux d’imposition, prestations de l’État), les recettes supplémentaires leur accordent une marge de manœuvre supplémentaire en matière de dépenses.

Les chiffres du graphique proviennent de calculs effectués par le bureau de conseil suisse BSS sur l’impôt minimum de l’OCDE et ses conséquences.

Au niveau parlementaire, la définition d’un nouveau projet de mise en œuvre est rapidement réalisable. Comme mentionné, la modification de la Constitution ne change rien. Seule l’ordonnance doit être adaptée. Cela ne pose pas non plus de problème majeur du point de vue du calendrier international. Même au sein de L’Union européenne, la réforme ne sera entièrement mise en œuvre qu’en 2024. La réforme sera mise en œuvre en deux étapes. En Suisse, les groupes concernés devront en outre modifier radicalement leur présentation des comptes. Tout cela aura pour conséquence que les convoitises de l’étranger ne pourront être invoquées qu’au bout de quelques années. Avant cela, il n’y aura pas les bases fiscales nécessaires. La Suisse peut donc également préserver ses procédures de démocratie directe dans le cadre de ce projet. Ces retards s’appliquent également à la promesse hypocrite selon laquelle les recettes supplémentaires des cantons riches à faible fiscalité seraient redistribuées via la RPT (péréquation financière). Cela aussi n’aura lieu qu’après bien des années, pendant lesquelles l’argent restera bloqué dans les cantons riches.